ドバイの法人向け税制早見表【最新版】

1-1 ドバイの主要税金(法人税・所得税・消費税)を一目で比較

| 税目 | 税率 | 課税対象 | 導入時期 |

|---|---|---|---|

| 法人税 | 0% / 9% | 37.5万AED(約1,500万円)以下:0% 超過分:9% |

2023年6月 |

| 個人所得税 | 0% | 給与、配当、キャピタルゲイン すべて非課税 |

— |

| 付加価値税 (VAT) |

5% | 商品・サービスの販売 (住宅不動産の大半は免税) |

2018年1月 |

出典:UAE Ministry of Finance: 「Corporate Tax in the UAE(2023年6月)」、Federal Tax Authority: 「VAT(2024年5月)」

ドバイを含むUAEでは、法人税が2023年6月から導入され、課税所得37.5万AED(約1,500万円)以下は0%、それを超える部分に9%が適用されます(*1)。個人所得税は現在も0%で、給与所得者や投資家の配当・キャピタルゲインには課税されません(*2)。消費税にあたる付加価値税(VAT)は、2018年1月から5%の標準税率で施行されています(*3)。

法人税の課税対象は、UAE国内で商業ライセンスに基づき事業活動を行うすべての企業です。メインランド企業だけでなく、フリーゾーン企業や外国企業のUAE支店も含まれます。ただし、政府機関や石油・天然ガス採掘業、適格公益団体などは免除対象となります。

個人所得税が存在しないため、駐在員や現地雇用者は給与から所得税を差し引かれることはありません。銀行預金の利息や個人名義の株式配当も非課税です。

この税制構造により、ドバイは個人の手取り収入を最大化できる環境として知られています。

1-2 日本との税制の大きな違いを理解する

| 税目 | 日本 | ドバイ(UAE) | 差 |

|---|---|---|---|

| 法人税 実効税率 |

30.62% | 9% | ▼21.62pt |

| 消費税 (VAT) |

10% | 5% | ▼5pt |

| 個人所得税 最高税率 |

55.95% | 0% | ▼55.95pt |

💡 具体例:年収1,000万円の場合、日本では約200万円が所得税・住民税で差し引かれますが、UAEではゼロです。

出典:PwC Japan: 「Taxes on Corporate Income(2025年3月)」、Japan Ministry of Finance: 「Learn about Consumption Tax(2019年10月)」、UAE Ministry of Finance: 「Corporate Tax in the UAE(2023年6月)」

日本の法人税実効税率は大企業で30.62%に達し、2026年4月以降は防衛特別税の影響で31.52%まで上昇する見込みです(*4)。

一方、ドバイの法人税率は9%と、日本の約3分の1以下に抑えられています。消費税においても、日本の標準税率10%に対し、UAEのVATは5%と半分の水準です(*5)。

個人所得税の差はさらに顕著です。日本では累進課税により最高税率が55.95%に達しますが、UAEでは個人所得税そのものが存在しません。この違いにより、同じ年収でも手取り額に大きな差が生まれます。

例えば年収1,000万円の場合、日本では約200万円が所得税・住民税で差し引かれますが、UAEではゼロです。

日本企業がドバイに子会社を設立する際は、この税率差を活用した税務戦略が可能です。ただし、日本のタックスヘイブン対策税制により、一定条件下では日本側で課税される場合があるため注意が必要です(*6)。現地法人の実体要件を満たし、適切な事業活動を行うことが重要となります。

個人向けの税制については、こちらで詳しく書いています↓

1-3 企業進出前に押さえる税務チェックリスト

| 手続き項目 | 期限 | 遅延罰金 |

|---|---|---|

| 法人税登録 (2024年3月前設立企業) |

ライセンス発行月 により指定 |

1万AED (約40万円) |

| 法人税登録 (2024年3月以降設立企業) |

設立日から 3カ月以内 |

1万AED (約40万円) |

| 税務申告 (すべての企業) |

事業年度終了後 9カ月以内 |

500AED~2万AED (約2万~80万円) |

| 情報提供遅延 (税務当局への報告) |

— | 1,000AED/日 (約4万円/日) |

| 記帳義務違反 | — | 2万AED (約80万円) |

| 未払い税金への利息 | — | 年率14% |

✅ 2025年特例:初回申告を事業年度終了後7カ月以内に提出すれば、1万AEDの登録遅延罰金が免除されます(初回のみ)。

出典:Federal Tax Authority: 「Corporate Tax Topics(2024年5月)」、Federal Tax Authority: 「Corporate Tax Return Filing(2025年9月)」

法人税登録は、設立時期により期限が異なります。2024年3月1日より前に設立された企業は、商業ライセンス発行月に応じて2024年5月31日から12月31日までの指定期限内に登録が必要です(*7)。2024年3月1日以降に設立された企業は、設立日から3カ月以内に登録しなければなりません(*8)。

登録を怠った場合の罰金は1万AED(約40万円)と高額です(*9)。さらに、税務申告は事業年度終了後9カ月以内に提出する義務があります。遅延すると500AED(約2万円)から2万AED(約80万円)の追加罰金が科されます。未払い税額には年率14%の利息も加算されるため、期限管理は極めて重要です。

事業年度開始前には、会計システムの整備と税務顧問の選定を済ませておくべきです。

フリーゾーン企業が0%税率の恩恵を受けるには、監査済み財務諸表の作成と移転価格文書の準備が求められます(*10)。これらの準備を怠ると、適格フリーゾーン法人(QFZP)としての認定を失い、9%課税の対象となるリスクがあります。

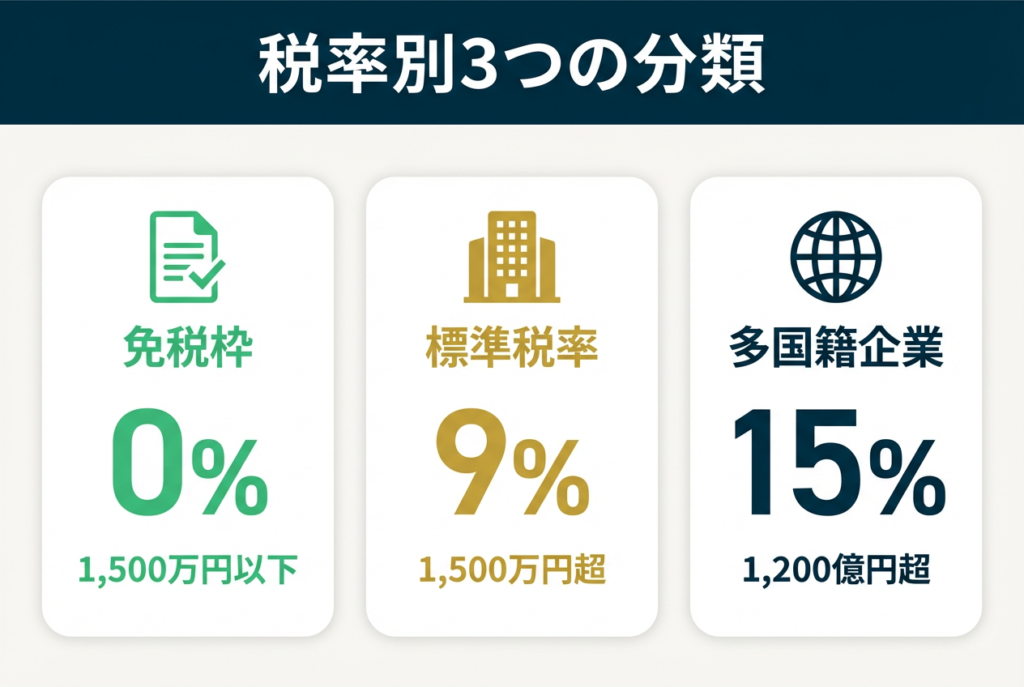

ドバイ法人税の税率と課税条件|9%・15%・免税の違い

2-1 9%課税が適用される基準と対象企業

9%の法人税率は、年間課税所得が37.5万AED(約1,500万円)を超える部分に対して適用されます(*1)。この基準額以下の所得には0%が適用されるため、実質的に37.5万AED(約1,500万円)の非課税枠が全企業に設けられている構造です。

例えば課税所得が50万AED(約2,000万円)の場合、37.5万AED(約1,500万円)は非課税、残り12.5万AED(約500万円)に対してのみ9%が課税されます。

課税対象となるのは、UAEで商業ライセンスを取得して事業を行うすべての法人です。

メインランド企業、フリーゾーン法人、UAE国内に恒久的施設(PE)を持つ外国企業が含まれます(*11)。業種や企業規模による区別はなく、小売業、製造業、サービス業など幅広い業態が対象となります。ただし、政府機関、石油・天然ガス採掘事業、適格公益団体、適格投資ファンドは免除されます。

また、個人が給与所得や銀行預金利息、個人名義の株式配当を得る場合も法人税の対象外です。事業として行う不動産賃貸や商業活動は、個人であっても年間売上が100万AED(約4,000万円)を超えれば登録義務が生じます。

2-2 15%課税となる多国籍企業の条件

2025年1月から、大規模多国籍企業グループには15%の最低実効税率を確保するDMTT(国内最低追加課税)が適用されます(*12)(*13)。これはOECD「第2の柱」に基づくグローバル税制改革の一環で、税率の低い国での過度な利益移転を防ぐ仕組みです(*14)。対象となるのは、連結年間収益が7億5,000万ユーロ(約1,200億円)以上のグループです。

この基準を満たす企業グループがUAEで9%の法人税のみを支払っている場合、実効税率が15%に達するまでの差額6%分がDMTTとして追加課税されます。

例えばUAE子会社の課税所得が1億AED(約40億円)で通常の法人税が900万AED(約3億6,000万円)の場合、DMTTとして600万AED(約2億4,000万円)が追加され、合計1,500万AED(約6億円)の税負担となります。

この制度は過去4事業年度のうち2年以上で収益基準を満たした場合に適用されます。UAE現地法人単体の規模ではなく、世界全体での連結収益で判定されるため、日本の大手メーカーや商社のドバイ支店も対象となる可能性があります(*14)。

2-3 免税扱いになるケース|小規模事業者の条件

課税所得が37.5万AED(約1,500万円)以下の企業は、法人税率0%の恩恵を受けられます。この免税措置を受けるには、当期と過去すべての課税期間において収益が300万AED(約1億2,000万円)以下であることが条件です(*7)。収益基準を満たせば、業種や法人形態を問わず自動的に適用されるため、別途申請手続きは不要です。

| 計算項目 | 金額(AED) | 日本円換算 | 適用税率 |

|---|---|---|---|

| 年間収益 | 250万 | 約1億円 | — |

| 経費 | △200万 | 約△8,000万円 | — |

| 課税所得(合計) | 50万 | 約2,000万円 | — |

| └ 非課税枠(37.5万AED以下) | 37.5万 | 約1,500万円 | 0% |

| └ 課税対象額(超過分) | 12.5万 | 約500万円 | 9% |

| └ 税額計算 | 12.5万 × 9% | 500万円 × 9% | — |

| 最終納税額 | 1.125万 | 約45万円 | 実効2.25% |

出典:UAE Ministry of Finance: 「Corporate Tax in the UAE (June 2023)」、Federal Tax Authority: 「Corporate Tax Topics (May 2024)」

収益基準と所得基準の両方を確認することが重要です。

個人事業主も免税対象に含まれます。給与所得、銀行預金利息、個人名義の株式配当やキャピタルゲインは課税対象外です(*2)。ただし事業として不動産賃貸や商業活動を行い、年間売上が100万AED(約4,000万円)を超える場合は、法人税登録と申告義務が発生します(*8)。

個人と事業の所得を明確に区分し、基準額を把握しておくことが求められます。

ドバイ移住による節税の仕組みと税務居住者の要件については、こちらで詳しく書いています↓

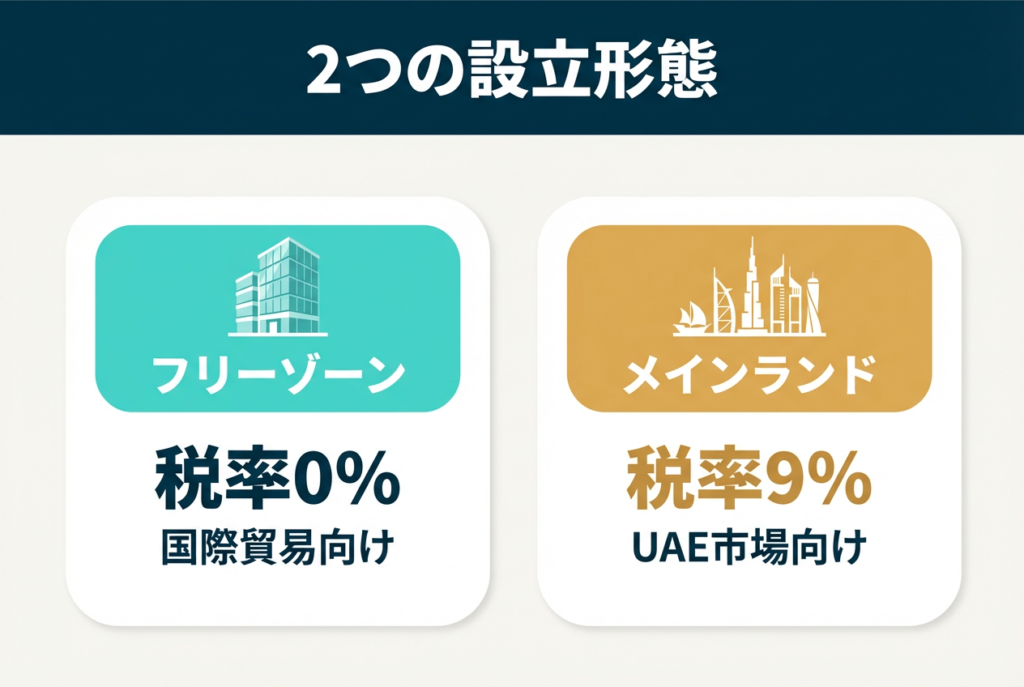

フリーゾーンとメインランドの法人税の違い

3-1 フリーゾーン企業が受けられる主な税制優遇

適格フリーゾーン法人(QFZP)として認定されれば、適格所得に対して0%の法人税率が適用されます(*10)。

適格所得とは、指定されたフリーゾーン内での製造、加工、適格商品の取引、関連会社への本社サービス提供、持株会社業務などから得られる収入です。2025年の閣僚決議により、物流、指定地域での流通、関連会社への財務・資金管理サービス、ファンド管理なども適格活動に追加されました。

ただし非適格所得が一定基準を超えると、0%税率の恩恵を失います。基準は「非適格所得が総収益の5%以下」かつ「500万AED(約2億円)以下」の両方を満たすことです。

例えば総収益1億AED(約40億円)の企業が、UAE本土向け売上700万AED(約2億8,000万円)を計上した場合、7%(5%超)かつ500万AED(約2億円)超のため基準を超え、全所得が9%課税の対象となります。

QFZP認定を維持するには、UAE国内で十分な実体(サブスタンス)を持つことが必須です。具体的には、UAE内での事業運営、適切な数の正社員雇用、UAEでの主要経営判断の実施などが求められます。さらに移転価格規制への準拠と監査済み財務諸表の作成も義務付けられています。

これらの要件を満たさない場合、認定期間とその後4課税期間にわたりQFZP資格を失います。

3-2 メインランド企業に課される法人税の特徴

メインランド企業には、課税所得37.5万AED(約1,500万円)超の部分に対し一律9%の法人税が適用されます。フリーゾーン企業のような0%税率や特別な免税措置はなく、業種や活動内容にかかわらず同じ税率が課されます(*15)。課税ベースはUAE居住法人の全世界所得となるため、UAE国外での事業所得も申告対象に含まれます。

メインランドで事業を行う最大の利点は、UAE本土市場への無制限なアクセスです。フリーゾーン企業がUAE本土で直接取引を行うには制約がありますが、メインランド法人にはそうした制限がありません。小売店舗の運営、政府機関との契約、UAE居住者向けサービス提供など、本土市場に密着したビジネスモデルに適しています。

また2021年以降、メインランドでも外国人100%資本での会社設立が可能となりました。以前は必須だったUAE国籍者との共同出資が不要になり、完全な経営自主権を確保できるようになっています。飲食業、小売業、不動産管理など対消費者ビジネスを展開する場合は、9%の税負担を考慮してもメインランド設立が有利なケースが多いです。

3-3 どちらを選ぶべきか?投資目的別の判断ポイント

| 比較項目 | フリーゾーン(QFZP) | メインランド |

|---|---|---|

| 適格所得の税率 | 0% | 9%(全所得対象) |

| 非適格所得の 基準 |

収益の5%以下 かつ500万AED以下 |

制限なし |

| UAE本土市場 アクセス |

制約あり (本土売上は課税) |

完全自由 |

| 実体要件 | 監査済財務諸表 移転価格文書必須 |

基本要件のみ |

| 適する業種 | 国際貿易・製造・ 持株会社 |

飲食・小売・ 対個人サービス |

出典:Federal Tax Authority: 「Corporate Tax Guide on Free Zone Persons (May 2024)」、Invest in Dubai: 「Taxation of UAE real estate structures (August 2024)」

国際貿易や製造業を主軸とする企業には、フリーゾーン設立が適しています。海外との輸出入取引が収益の大半を占め、UAE本土市場への直接販売が限定的であれば、0%税率の恩恵を最大限に活かせます。持株会社や地域統括会社として機能させる場合も、適格所得要件を満たしやすいためフリーゾーンが有利です。

一方、UAE居住者向けのB2CビジネスやB2Bサービスを展開する場合は、メインランドが適切です。飲食店、美容サロン、小売店舗など実店舗を構える業態や、UAE政府機関・現地企業との直接契約を前提とする事業では、本土での営業許可が不可欠です。

9%の税率は日本や欧米諸国と比較すれば依然として低水準であり、市場アクセスの自由度を考慮すれば十分に競争力があります。

判断の際は、非適格所得の発生可能性を慎重に評価すべきです。フリーゾーン企業がUAE本土顧客に販売する場合、その売上は非適格所得となり、5%・500万AED(約2億円)基準を超えれば全所得が9%課税されます。将来的にビジネスモデルが変化する可能性がある場合は、初めからメインランドで設立し、シンプルな税務管理を選択する戦略も合理的です。

ドバイの消費税(VAT)|税率5%の実態

4-1 ドバイにおけるVATの基本仕組みと対象取引

UAEのVATは2018年1月に導入され、標準税率5%が適用されています(*16)。企業は顧客から受け取ったVATを政府に納付し、仕入れや経費で支払ったVATを控除する仕組みです(*17)。

例えば商品を5万AED(約200万円)で仕入れて7.5万AED(約300万円)で販売した場合、受け取ったVAT 3,750AED(約15万円)から支払ったVAT 2,500AED(約10万円)を差し引き、差額1,250AED(約5万円)を納付します。

VAT登録義務が生じるのは、年間の課税対象取引額が37.5万AED(約1,500万円)を超える事業者です。この基準を満たす企業は、連邦税務庁(FTA)のシステムを通じて登録しなければなりません。

任意登録も可能で、年間取引額が18.75万AED(約750万円)から37.5万AED(約1,500万円)未満の事業者は自主的に登録できます。登録により仕入VAT控除が可能になるため、課税事業者との取引が多い場合は有利です。

すべての取引がVAT対象ではありません。金融サービス(明示的手数料なし)、住宅用不動産(初回供給後)、更地、地域内旅客輸送などは免税取引とされ、VATが課されません(*18)。輸出取引は0%税率(ゼロレート)が適用され、VAT負担なしで輸出できますが、仕入VAT控除は認められます(*19)。

これにより国際競争力が維持される設計となっています。

4-2 不動産・輸出入・サービスでのVAT適用例

住宅用不動産は、完成後3年以内の初回供給に限り0%税率が適用されます(*20)。それ以降の転売や住宅賃貸はVAT免税となり、5%の課税はされません。

一方、商業用不動産の売買や賃貸には5%のVATが課されます。例えば商業オフィスを月額5万AED(約200万円)で賃貸する場合、借主は5.25万AED(約210万円)を支払い、うち2,500AED(約10万円)がVATとなります。

ドバイ土地局(DLD)の発表によれば、ドバイの不動産取引全体の85%はVAT非課税です。これは住宅物件の流通が市場の大部分を占めるためです。投資家が新築住宅を購入して3年後に転売する場合、購入時は0%税率、転売時は免税となり、実質的にVAT負担なしで取引できます。

輸入品には通関時に5%のVATが課されます(*19)。輸入者が登録事業者であれば、この支払VATを後の申告で控除できるため、最終的な負担は発生しません。輸出取引は0%税率のため、UAE企業が海外顧客に商品を販売する際、顧客はVATを支払わず、企業側は仕入VAT控除を受けられます。

この仕組みにより、UAEは国際物流拠点として競争力を維持しています。

4-3 VATの申告・支払い手続きと免除対象

VAT申告は、通常3カ月ごとの課税期間終了後28日以内に電子申告で行う必要があります(*21)。

申告はEmaraTaxポータルを通じて行い、納税も同システム経由で電子決済されます。申告遅延には初回で1,000AED(約4万円)、24カ月以内の再犯で2,000AED(約8万円)の罰金が科されます(*18)。

観光客は、UAE出国時に支払ったVATの85%を還付申請できます。ただし1取引あたり250AED(約1万円)以上の購入が必要で、1件ごとに4.80AED(約192円)の手数料が差し引かれます。

外国企業の出張者も、年間2,000AED(約8万円)以上のVAT支払いがあれば還付申請が可能です(*22)。申請期間は毎年3月1日から8月31日までと定められています。

ドバイ法人税の登録義務と罰金

5-1 登録が必要となる企業の条件とタイミング

2024年3月1日より前に設立された居住法人は、商業ライセンス発行月に基づく指定期限までに登録が必要です(*23)。

例えば4月にライセンスを取得した企業は2024年8月31日まで、12月取得の企業は同年12月31日までと、発行月ごとに期限が設定されています。2024年3月1日以降に設立された企業は、設立日から3カ月以内に登録しなければなりません。

個人事業主として活動する自然人は、事業収益が年間100万AED(約4,000万円)を超えた場合、その翌年の3月31日までに登録義務が生じます。UAE国外に本社を持つ企業がUAE内に恒久的施設(PE)を設立した場合も、設立時期に応じた期限内に登録が必要です。

登録は連邦税務庁(FTA)のオンラインシステムを通じて行います。必要書類には商業ライセンスのコピー、会社定款、株主・取締役の身分証明書、UAE内の住所証明などが含まれます。登録完了後、企業は税務登録番号(TRN)を取得し、以降すべての税務申告でこの番号を使用します。

法人口座開設の詳しい手順と銀行比較については、こちらで詳しく書いています↓

5-2 登録・申告を怠った場合の罰金とペナルティ

登録期限に遅れた場合の罰金は1万AED(約40万円)と定められています(*9)。この金額は企業規模や遅延期間にかかわらず一律です。さらに申告遅延には500AED(約2万円)から2万AED(約80万円)の罰金が、遅延日数と過去の違反履歴に応じて科されます。

税務当局への情報提供を怠った場合、1日あたり1,000AED(約4万円)の罰金が課されます。記帳義務違反は2万AED(約80万円)の罰金対象です。最も重いのは意図的な虚偽申告で、未納税額の最大200%に相当する罰金が科される可能性があります。

納付期限までに税金を支払わない場合、未払い額に対して年率14%の利息が発生します。例えば10万AED(約400万円)の法人税を6カ月遅延した場合、約7,000AED(約28万円)の利息が加算されます。利息は日割り計算で発生し続けるため、早期の支払いが経済的に重要です。

5-3 罰金を回避するための実務的なポイント

2025年に連邦税務庁(FTA)は特別な罰金免除措置を発表しました(*24)(*25)。初回の税務申告を事業年度終了後7カ月以内(通常9カ月のところ2カ月短縮)に提出すれば、1万AED(約40万円)の登録遅延罰金が免除されます。

すでに罰金を支払った企業も、期限内に申告を完了すれば還付を受けられます。この措置は初回申告にのみ適用され、2回目以降の申告には通常の9カ月期限と罰則規定が適用されます。登録未了の企業は、この免除期間を活用して速やかに登録と申告を済ませるべきです。

罰金回避の基本は、申告期限の2〜3カ月前から準備を始めることです。財務諸表の作成、税務調整項目の確認、申告書の作成には時間がかかるため、事業年度終了を待たずに準備を進めるべきです。

特にフリーゾーン企業は、QFZP要件の充足を証明する文書や移転価格文書の整備に追加の時間が必要です。税理士や会計事務所との契約を早期に締結し、年間を通じた税務管理体制を構築することが、罰金リスクを最小化する最善策です。

FAQ|ドバイ法人向け税制でよくある質問

- Qドバイの法人税はいつから導入され、どんな企業が対象なの?

- A

UAEの法人税は2023年6月1日以降に開始する事業年度から適用されます。

商業ライセンスを持ちUAE内で事業活動を行うすべての法人が対象で、メインランド企業、フリーゾーン法人、外国企業のUAE支店が含まれます。政府機関、石油・天然ガス採掘業、公益団体、適格投資ファンドは免除されます。個人が年間100万AED(約4,000万円)を超える事業収益を得る場合も登録義務が生じます。

- Qフリーゾーン企業でも課税されるケースはあるの?

- A

フリーゾーン企業が適格要件を満たさない場合、9%の法人税が課されます。

UAE本土顧客からの売上など非適格所得が総収益の5%超または500万AED(約2億円)超に達すると、全所得が課税対象です。UAE内での実体要件不足、移転価格規制違反、監査済み財務諸表の未作成なども課税理由となります。QFZP要件を満たしていても、期間中に1つでも条件を満たさなければ、当該期間とその後4課税期間にわたり0%税率を失います。

- Q日本とドバイの二重課税を防ぐためにはどうすればいい?

- A

日本とUAEの間には2014年12月に発効した租税条約が存在します。

配当は5%(持株比率10%以上)または10%(その他)、利子は0%(政府間)または10%(民間)、使用料は10%の源泉徴収税率上限が設定されています。二重課税回避には、UAE税務当局発行の税務居住者証明書(TRC)を日本の税務署に提出します。TRC申請は法人設立後12カ月経過が条件です(*29)。UAE国内で十分な実体を持ち、主要な経営判断をUAEで行うことで、日本のタックスヘイブン対策税制の適用回避が可能です。

まとめ|ドバイ法人税を理解して賢く進出する方法

ドバイの法人税率は9%と日本の30.62%の3分の1以下です。課税所得37.5万AED(約1,500万円)以下は0%税率が適用され、小規模事業者に有利な制度設計となっています。個人所得税はゼロ、消費税(VAT)も5%と日本の半分の水準で、不動産取引の85%は非課税です。

フリーゾーン企業は適格要件を満たせば0%税率の恩恵を受けられますが、UAE本土市場での活動制約があります。一方、メインランド企業は9%課税ですが、UAE全土で自由に営業できます。

法人税登録は設立後3カ月以内、申告は事業年度終了後9カ月以内が期限で、遅延罰金は1万AED(約40万円)と高額です。日本との租税条約を活用し、税務居住者証明書を取得することで二重課税を回避できます。

※本記事は税務の一般的な解説を目的としたものであり、個別の事案を保証するものではありません。詳細については、必ず顧問税理士へご相談ください。

▶︎ ドバイでの不動産投資と法人設立を組み合わせた戦略について、もっと詳しく知りたい方はこちらもどうぞ

-

出典元

- *1 UAE Ministry of Finance:「Corporate Tax in the UAE (June 2023)」

- *2 UAE Official Portal:「Corporate tax (CT) (October 2025)」

- *3 Federal Tax Authority:「VAT (May 2024)」

- *4 PwC Japan:「Taxes on Corporate Income (March 2025)」

- *5 日本財務省:「消費税について (Learn about Consumption Tax) (October 2019)」

- *6 日本国税庁:「法人税率 (Corporate Tax Rates) (December 2025)」

- *7 Federal Tax Authority:「Corporate Tax Topics (May 2024)」

- *8 UAE Federal Tax Authority:「Corporate Tax Registration Timeline (August 2024)」

- *9 Federal Tax Authority:「Corporate Tax Return Filing (September 2025)」

- *10 Federal Tax Authority:「Corporate Tax Guide on Free Zone Persons (May 2024)」

- *11 KPMG UAE:「Corporate Tax in the UAE (June 2025)」

- *12 UAE Ministry of Finance:「UAE Domestic Minimum Top-Up Tax (February 2025)」

- *13 Cabinet Decision No. 142 of 2024:「Imposition of Top-Up Tax on Multinational Enterprises (February 2025)」

- *14 KPMG UAE:「The UAE unpacks its Pillar Two rules (August 2025)」

- *15 Invest in Dubai:「Taxation of UAE real estate structures (August 2024)」

- *16 UAE Official Portal:「Value Added Tax (VAT) (October 2025)」

- *17 Ministry of Finance:「Value Added Tax (VAT) in UAE (2018)」

- *18 Federal Tax Authority:「Filing VAT Returns and Making Payments (May 2024)」

- *19 Federal Tax Authority:「VAT Topics (May 2024)」

- *20 Dubai Land Department & Federal Tax Authority:「Press Release – Limited VAT Impact on Real Estate Sector (March 2018)」

- *21 UAE Official Portal:「File VAT returns (October 2025)」

- *22 Federal Tax Authority:「Business Visitors VAT Refund (May 2024)」

- *23 Federal Tax Authority:「Corporate Tax Registration Timeline (June 2024)」

- *24 Federal Tax Authority:「Waiver of Penalties (April 2025)」

- *25 DLA Piper Gulf Tax Insights:「FTA announces penalty waiver for late corporate tax registration (July 2025)」

- *26 UAE Ministry of Finance:「The Ministry of Finance announces the introduction of a Corporate Tax in the UAE (January 2022)」

- *27 日本外務省:「日本国とアラブ首長国連邦との間の租税条約 (Convention between Japan and UAE for Avoidance of Double Taxation) (May 2013)」

- *28 日本外務省:「日本国とアラブ首長国連邦との間の租税条約の発効 (Entry into Force of Convention between Japan and UAE) (November 2014)」

- *29 Federal Tax Authority:「Issuance of Tax Certificates (Tax residency) (October 2025)」